彼得·林奇被美国《时代》杂志誉为“全球最佳投资经理”。他对公募基金的贡献,就像是乔丹之于篮球,管理基金13年间,为投资者创造了29%的年化复利回报。

本文源于他的著作《战胜华尔街》,林奇专门花了一章的篇幅,分享自己作为置身事内的基金经理,会如何通过基金管理自己的资产的心得。

他制定了基金投资的几大原则,包括买什么?怎么买?什么时候买?什么时候卖?全部直击基金投资的本质。

这对想通过基金入市、分享新一轮行情的投资者,如何挑选及配置基金提供了非常明确的指引。

对于普通投资者,我们更建议投资基金而非炒股,因此,本文将林奇原文中的股票替换成了股票基金。

想多赚钱就尽可能多买股票基金

我的建议是,在投资组合中,最大限度地增加股票投资的比例。

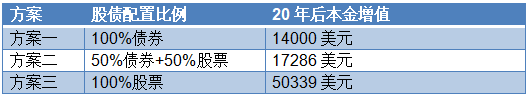

假设三种股债配置方案:每种方案都是投资1万美元,债券利率为 7%,股票股息率为 3%,股价每年增值8%。20年后的总收益分别是多少?

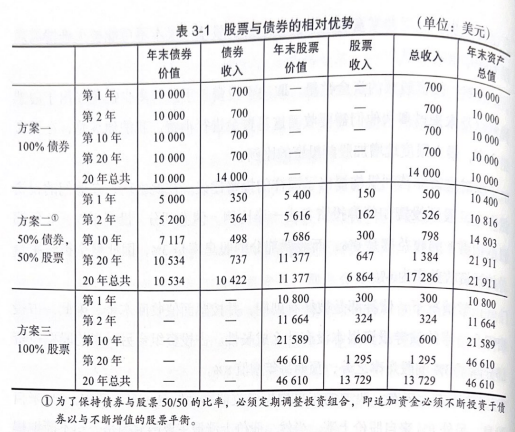

具体股债收益明细如下:

从上图的股债收益明细可以看出,20年后,股债五五开的股息加债券利息收入为17286美元,比只投债券的利息收入14000美元高出23%。而全投股票的股息收入虽然比全投债券的利息收入少了271美元,但换来了股价的巨大增值,总资产为60339美元,是全投债券的2.5倍。

因此,20年维度看,股票是增值最快的投资品种。

进一步分析,即使我们需要固定收入来支付日常开支,也没必要买债券。

假设你有10万美元可用作投资,每年需要7000 美元维持现有的生活水谁。一般人往往会认为,购买债券才能确保稳定收入。

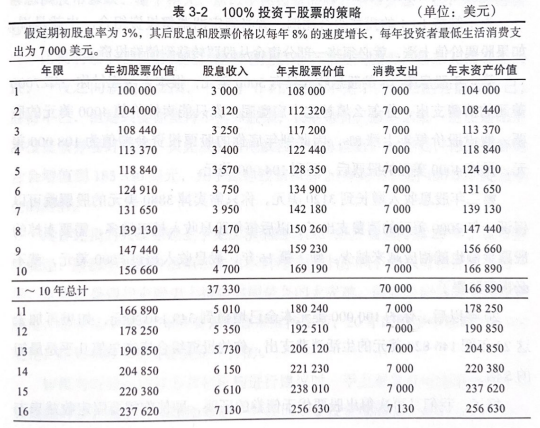

其实资金全部投资于股息率3%、股价每年增长8%的股票,也能达成目标。20年间每年的收支明细如下:

虽然第一年股息收入只有3000美元,根本无法应付一年 7000美元的消费支出,只能卖掉价值 4000美元的股票。股价每年上涨8%,到年底10万美元的股票会增值为108000美元,抛掉4000美元的股票后,还剩104000 美元。

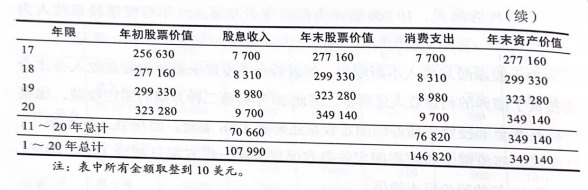

往后的每一年,随着股票市值增加,股息收入逐年递增,需要卖掉的股票金额也就相应越来越少。到了第16年,股息收入超过7000美元,就不必再卖股票了。

20 年后,10万本金已增值到 349140 美元,加上这20年间146820 美元的生活支出,你的投资组合资产总值几乎是最初的5倍。

因此,即使需要固定收入来支付生活费,投资股票也是比债券更好的选择。

全部买股票,万一亏了呢?

实际上,股价波动并不规律,根本不可能像上文案例那样每年都涨 8%,有时甚至连续下跌好几年。

以股票投资代替债券投资的投资者,不但要经受住一次次的股价下跌的打击,而且为了弥补股息收入的不足,有时还不得不在非常低的价位上割肉。尤其是刚开始投资便碰上大熊市,心理负担肯定会特别重。

投资者总是担心,全部投资股票,万一碰上股市暴跌,把老本赔个精光,输不起。虽然他们相信长期而言把资金全部投资于股票,是最明智的投资决策,由于非常恐惧股市暴跌、输个精光,所以宁愿投资债券。尽管少赚一些,却睡得安心多了。

让我们做个悲观的假设,你刚刚把资金全部投入股市,第二天就碰上大跌,一夜之间就损失25%,一下子1/4的财产不见了。你会痛骂自己,后悔不己,但是只要你坚持不卖掉股票,长期持有,最终结果一定还是比全部投资债券要好很多。

统计结果表明,20年后,你的投资组合会增值到185350 美元,几乎是你投资债券20年后收回的10万美元本金的两倍。

即使假设更糟糕的情况:经济衰退持续20年,股市持续低迷,股息率和股价涨幅根本达不到我们预计的 8%,只有预计水平的一半。

这肯定是现代金融史上持续时间最久的大灾难,但如果你仍然全部投资股市,每年从中取出7000 美元现金来维持生活,20 年后手中还有10万美元,结果和投资债券是完全一样的。

在A股买基金也是一样,自偏股混合型基金指数2003年底成立至2022年底的19年时间,该指数上涨了1049%,19年前的10万本金,现在已增值为114.9万,增值幅度巨大。

赚钱的唯一办法就是长期持有不动

长期持有需要坚强的意志。那些经常因恐慌而拋售股票的人,最后都赚不到什么钱。即使是业绩最好的股票基金,在大盘回调时也可能比大盘跌得还惨。

在我管理麦哲伦基金期间,有9次股市回调 10%,而我管理的基金比大盘跌得更多,但反弹时也比大盘涨得更高。要想从大反弹中获利,就得紧抱基金不放。

股神巴菲特曾经警告投资者,那些无法看着自己的股票大跌、市值腰斩却仍然继续坚持持有的投资者,就不要投资股票。

同理,那些无法忍受基金净值短期回撤20%~30%的人,就不该投资成长型股票基金或一般的股票型基金。

分散投资于不同风格的基金

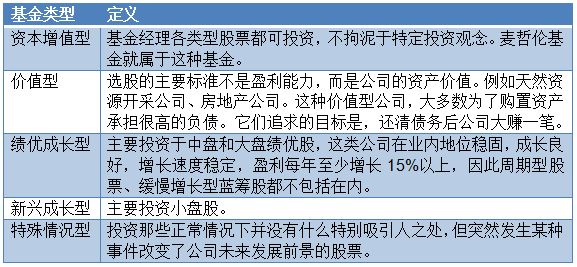

目前市场上投资基金种类繁多,股票型基金就多达 1127 种,令人眼花缭乱。为了方便讨论,彼得林奇将美国市场上的基金分成了几种基本类型:

知道你持有的基金属于什么类型,才能正确衡量业绩相对表现,帮助你正确判断是否要继续持有。

要公平地比较基金业绩优劣,必须将同一类型相互比较。

苹果只能和苹果比较,价值型基金只能与价值型基金比较。如果几年来价值型基金的业绩一直不如成长型基金,也不能因此就指责价值型基金经理做得不好。因为这几年,所有价值型基金表现都不如成长型基金。

如果自己手中持有的一只基金业绩表现不佳,投资者第一反应就是卖掉这只表现差的,换成另一只表现更好的基金。

但如果根本不考虑这只基金的整体表现情况,失去耐心,更换基金,就会犯下另一个错误--这些人往往是在最不应该更换基金的时候换了基金,其实此时他们抛弃的价值型基金刚开始触底反弹,而要买入的成长型基金则刚开始见顶回调走下坡路。

事实上,在价值型基金普遍表现不佳的时候,某一只价值型基金却表现特别优异,这并不值得高兴,其他类型基金同样如此。

因为这可能是这只基金的基金经理不再坚守价值低估型股票,转而投资一些大盘蓝筹股或公用事业股。也许是价值型股票的表现普遍低迷,让基金经理极度受挫,实在受不了了,干脆改变投资风格。

这种基金经理缺乏严格的自律,也许短期业绩会风光一时,但只是短暂的,最终必然会牺牲长期业绩。

一旦价值型股票开始回升,这个基金经理却没有投资多少价值型股票,结果基金持有人支付管理费是来购买价值型基金的,但当价值型股票上涨时却享受不到相应的大幅增值。

那些经验丰富的基民会仔细研究一只基金的年度报告或半年度报告,以检查这只基金购买或者准备购买的股票是否与基金的投资风格相吻合。

我们认为,把资金分散投资于上述5种不同类型的股票基金,挑选不同的明星基金经理组成一只全明星队,这样不管哪类股票赶上市场热点,你都不会错失良机。这种全明星队里会出现一些超级明星,其优越表现可以弥补另外一些基金或基金经理的一般表现,从而使我们能够战胜大多数个别基金经理都难以战胜的指数。

此外,关于是否需要追逐业绩冠军,林奇也用数据验证,得出了如下建议,因篇幅有限,过程本文就省略展示了。

1、如果你想追加投资,先增持那些连续落后大盘好几年的基金类型。

2、根据历史业绩表现来寻找未来业绩表现最好的基金,即使不是全然无用,也肯定是非常困难的。投资者应该重点关注于那些表现持续稳定的基金,并坚持长期持有。频繁地把资金在不同基金中换来换去,需要支付很高的手续费等费用,会使投资者的资产净值受到损失。

3、买过去一年业绩表现最好的基金是非常愚蠢的。一年期业绩排名表的冠军基金,往往是那些押宝于某个热门行业或者几只某类热门股,结果交了好运中大奖了。否则凭什么能够在如此短的时间内以如此大的优势遥遥领先?再过一年,这个好赌的基金经理肯定就不会那么好运了,他的基金很可能就从第一名变成最后一名了。

- 赚到大钱的人,哪一个不是熬出来的!

无论个股还是大盘,底部不是一个点,而是一个区间。如果买的早了,你可能会经历至暗时刻,但是,买的便宜是

- 赚到大钱的人,哪一个不是熬出来的!

- 别把时间浪费在赚许多次小钱上面

菲利普·费雪(Philip A. Fisher),成长股投资策略之父,巴菲特曾说他的投资哲学有 15

- 别把时间浪费在赚许多次小钱上面

- 暴跌时,如何安抚自己那颗恐惧的心?

每当股市大跌,我对未来忧虑之时,我就会回忆过去历史上发生过40次股市大跌这一事实,来安抚自己那颗有些

- 暴跌时,如何安抚自己那颗恐惧的心?

- 大钱是在等待中赚到的

通过这么多年的投资生涯,我发现大钱从来都不是在买入和卖出中赚到的,大钱是在等待中赚到的。“只要牢记两

- 大钱是在等待中赚到的

关注公众号

关注公众号 微信服务号

微信服务号