做自己喜欢的事,喜欢自己所做的事。希望每一位同学能够真正享受学习和工作的乐趣。

—瑞博投资学院院长 吴伟志

中欧瑞博投资学院正式成立了!经过反复打磨、精心准备,瑞博投资学院在金秋十月正式开学,瑞博人齐聚中欧瑞博深圳总部,开始了第一期课程【公司研究篇】的学习。

200亿新起点:组织能力是关键

10月23日,瑞博投资学院正式开课。本次课程按照四天(两个周末)设计,由中欧瑞博董事长、投资总监吴伟志带领研究核心团队成员,共8位实战经验丰富的导师,分享如何读懂企业、看清市场的宝贵经验,一起探讨“投资中最困难的事”的解决办法。

关于组织成立瑞博投资学院的初衷,吴伟志表示,既有重视组织能力建设的内部企业文化基因,也有不辜负投资人、合作伙伴高度信任的外部驱动。

“中欧瑞博经过了十几年的生存摸索,走到了今天,在 200 亿的新起点上,我们瑞博未来能够走多远,活多久,取决于企业的组织能力。企业组织能力构成的最重要的基础是什么?是我们每一位同事。”

“其实四天对于我们每个人来说都很奢侈!每天都忙着学习、工作,我已经有快十天时间没有跟我母亲一起吃饭了。大家愿意花四天的时间在一起学习,这代表我们对这件事情的重视。所以说什么是重要的事情,就是我们愿意把时间花在那里的事情。”

“比如说我们投研的同事研究一家公司,抓紧买两个点,再赚个百分之二十,挺有价值。比如说我们市场同事多安排路演交流,产品规模再增加几个亿也是有价值的。但对于瑞博公司来说,在这个时点上,更重要的是在发展中夯实我们基础,借山雨尚未到来的时候,把房子修好,把我们的组织能力再加强。创办瑞博投资学院就是加强我们组织能力的一个重要抓手。”

用望远镜看投资流派和对应投资方法

决定股票价格的数学公式是P=EPS×PE,即股票价格=企业每股盈利X市场给企业的估值水平。因此,股市投资成功的两个关键能力就是懂企业+懂市场。

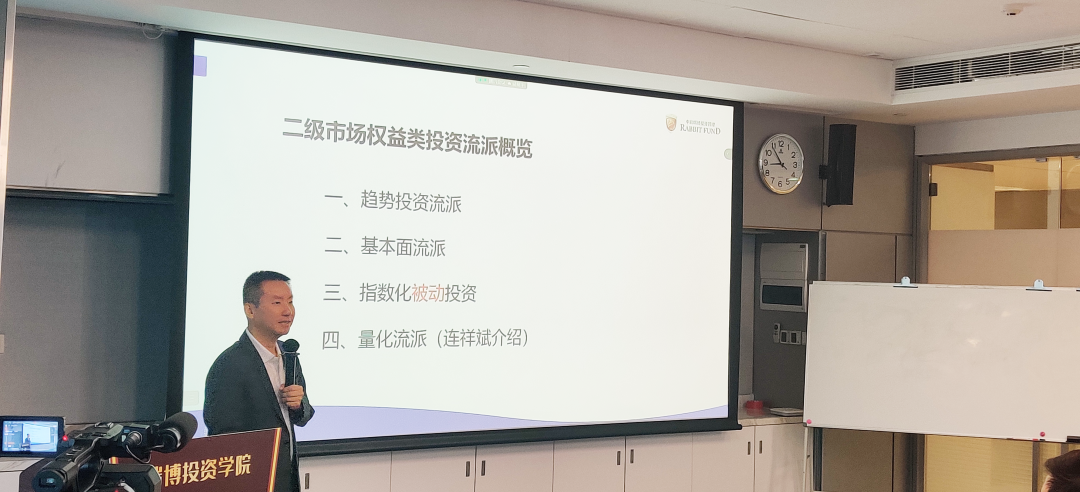

公司研究篇的第一门课介绍了投资流派与中欧瑞博所选择的投资体系。

以投资流派作为第一堂课的深意是,“我们去一个地方,比如从深圳到北京一定要有地图,地图的导航就是大局观。没有导航,我们一路走一路问一路摸,肯定慢。做事首先要有大局观,要知道你在做什么事,未来想往哪里走,路径是什么?”导师吴伟志指出。

二级市场权益类投资流派分为四派:趋势投资流派、基本面流派、指数化被动投资和量化流派。其中基本面流派又细分为以巴菲特为代表的价值股投资和彼得林奇为代表的成长股投资。

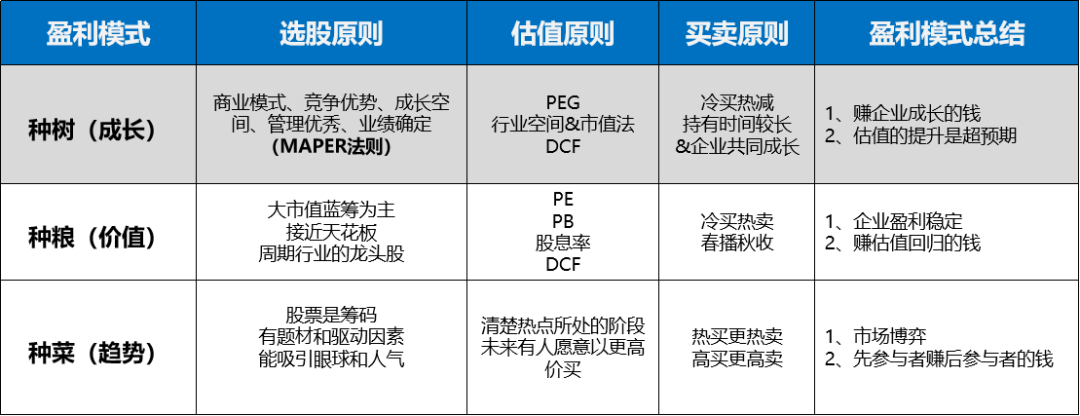

同时,A股四千多家上市公司按盈利模式标准分为三类,对应有不同投资方法,长期并存于市场中,没有高低优劣之分。

点击查看大图

一个专业资产管理机构,如果团队风格单一,仅采用一种投资风格,在一轮循环周期里,会有相当长的时期无法适合环境,在市场环境与团队风格不适配的阶段,投资人会很痛苦。

中欧瑞博不属于单一流派,吸收各派所长后自成综合派。

在企业方面选择与有成长性、有价值的伟大企业共同成长;在市场方面选择尊重趋势,策略适配;选股注重基本面,包括80%成长(核心)和20%价值(卫星)。最喜欢赚企业成长的钱,也能赚市场估值的钱。

“策略适配”是中欧瑞博最强的差异化竞争力。持有人无需纠结于牛市、熊市、结构市,无需担心市场风格转换,这些烦恼的事交给瑞博团队来解决。

3.0 GPU模式:行业基金经理+量化智能投资

中欧瑞博投研模式的目标是投资3.0 GPU模式:行业基金经理+量化研究双轮驱动,以进一步提升投资效率和回报。

2.0模式:多CPU模式,中欧瑞博投研团队实行专业分工,深度覆盖消费、医疗、科技和价值周期四大行业板块。团队每位成员都是CPU,专业化专注各自领域,形成各自领域的信息收集和处理能力,打造全天候团队。

3.0模式:GPU模式,继续加快量化团队建设和研究。第一步:辅助我们的现有的投资模式,提高研究效率,决策效率,执行效率;第二步:中期目标实现人力监管下的辅助自动投资;第三步:长期目标是实现严格风控下的智能投资。(类似无人驾驶的几个阶段)

显微镜下看公司

行业基金经理带领研究员,通过泛读、精读,筛选出值得投资的公司。

联席投资总监兼周期行业投资总监刘飞和科技行业投资总监陈明辉,分享了他们个人多年研究积累,并通过实操案例介绍了企业泛读流程和技巧。

泛读需要清晰以下四个问题:

1、公司基本的财务数据,如收入、毛利构成,历史的财务指标表现及相对同行的对比;

2、公司所在行业的市场空间,竞争格局,行业壁垒,成功的关键因素,行业景气度及所处位置;

3、公司在行业中的竞争优势;

4、管理层情况和公司的亮点;

通过泛读工作,研究员就可对公司给出初步评级:

A类公司:具备投资价值,应该立即纳入精读,优先性最高;

B类公司:有亮点,有时间可以精读,优先性不高;

C类公司:不值得花时间,pass掉;

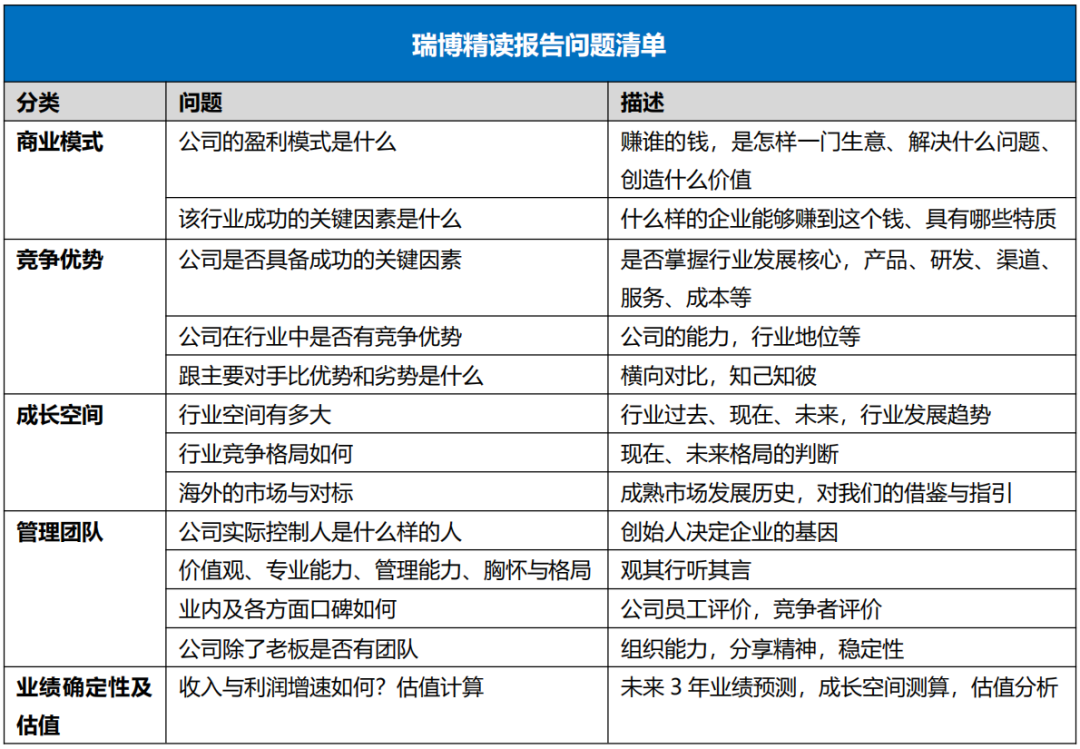

进入精读环节的A类公司,中欧瑞博研究员将花费一到两个月时间,通过实地调研、专家访谈等形式,形成深度精读报告;通过精读会后,纳入到瑞博投资股票池。

医药行业投资总监赖灏,通过分享自己过往选出来的大牛股案例,让大家沉浸式感受了“精读一家公司及行业的目的是真正理解这个公司和行业”的含义。

中欧瑞博的每一份精读报告,将通过回答五大方面、13个问题的形式,对一家公司庖丁解牛,选择出具备MAPER成长基因的公司。这五大方面包括:商业模式(Model)、竞争优势(Advantage)、成长空间(Potential)、管理优秀(Excellent)和业绩确定(Return)。

点击查看大图

第二曲线:量化研究和投资

中欧瑞博两年前就启动了量化团队建设和研究,目前已经规划打造多个策略,如CTA策略、量化选股策略、股票指数增强、动态对冲和市场中性等,根据不同子策略的特点,设计组合成不同预期风险度的产品。

量化基金经理连祥斌,为学员们揭开了量化基金的神秘面纱。

他介绍到,量化基金的广泛定义是利用数据、模型和计算机技术,进行组合构建、风险控制和交易执行,以获得风险溢价、降低波动或更高效率。

与主动基金有以下四个方面的区别:

点击查看大图

如何成为优秀投资人

投资是科学之上的艺术。世界每天都在变,投资没有标准答案,唯有学习可以让我们不断精进,无限靠近真理。

学习是一件短期痛苦、长期舒服的事,也是中欧瑞博的价值观。

在第一期课程的最后,导师吴伟志分享了自己关于投资的一些新的思考,他认为成为优秀投资人需具备这几个条件:

热爱证券投资,不迁怒、不贰过;

对任何事物保持好奇心,对不同的观点保持开放的心态,自己深思熟虑的想法,仅仅是一种可能,绝非真理;

我们生活在不完美的世界里,不可追求完美,最重要是把握正确。固执己见未必等于坚持正确,做正确的事永远不晚;

像所有体育运动一样,投资是一门实践的学科,明白道理并不难,能够在实践中动作到位才有价值;

多训练。长期在实践中积累失败教训和成功经验是通往“知行合一”唯一的通道。

导师吴伟志表示,“面对困难,退缩与放弃是简单的。但这属于典型的“短期舒服、长期错误”。希望每一位同学能够真正享受学习和工作的乐趣。做自己喜欢的事,喜欢自己所做的事。”

两天干货满满的课程结束,留给大家两周时间消化,下一期课程将从理论走向实战,学习如何认识和了解市场、如何构建投资组合,共同探讨投资中最难的事,敬请期待吧~

伟志思考|该选择“专精特新”还是“核心资产”?投资中最困难的事之七如何才能成为先知先觉而非抄作业者

瑞博荣誉丨吴伟志荣获格隆汇“2021半年度最佳私募基金经理TOP10”

伟志思考|白酒股到了抄底时候吗?投资中最困难的事之六如何面对似是而非的问题

- 社招 | 诚聘投资研究及市场精英

行业基金经理 / 研究员,海外基金经理 / 研究员,固收基金经理,互联网销售客服专员

- 社招 | 诚聘投资研究及市场精英

- 新时代、新起点、新航程:中欧瑞博23年度工

2022年,行稳致远,中欧瑞博的投资表现持续稳健,也获得了业内权威媒体的认可,怀着感恩的心,2023

- 新时代、新起点、新航程:中欧瑞博23年度工

- 为学日益,探索投资中最困难的事【瑞博投资学

瑞博投资学院2021首届培训班圆满收官!

- 为学日益,探索投资中最困难的事【瑞博投资学

关注公众号

关注公众号 微信服务号

微信服务号