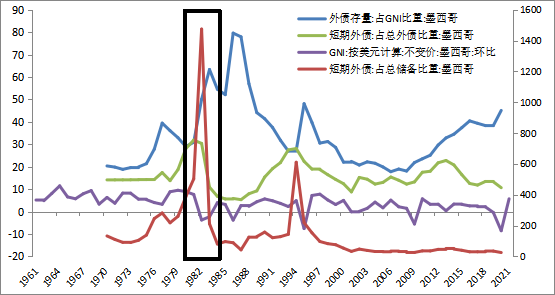

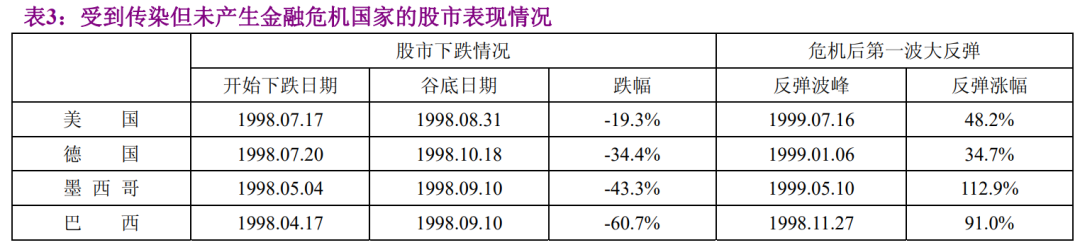

编者按 本文依据中欧瑞博合伙人、联席投资总监、量化投资部总监黄松杰近期交流的主要内容整理而成,提炼其核心逻辑与重要结论,供投资者参阅。欢迎在评论区发表您的观点,与我们交流探讨。 中欧瑞博量化投资团队在投研体系中担任,逐步将投资方法模型化的角色,为主动投资提供仓位和行业配置比例等建议及数据支持,增加投资和决策的科学性,减少艺术性。 中欧瑞博近30人投研团队持续根据市场变化进行专题研究,以史为鉴,输出专题报告及结论,以期对投资组合实现策略适配提供参考。 当下,美联储持续激进加息,美元处于升值周期,或将导致新兴市场国家爆发新一轮危机。通过对过往两轮危机的回顾,我们认为,若新兴市场发生危机,美联储政策迟迟不转向,美元会是一个比较好的投资品种,其次是美股,危机国的股市也有做空机会。 历史上经典的由美元指数升值导致的,新兴市场国家债务危机共发生过两次:1982年拉美债务危机,美元指数涨95%;1997年亚洲金融危机,美元指数涨50%。 我们将通过对这两轮危机发生的前因后果,及彼时美股、美元、美债、黄金、汇率、危机国股市等各大类资产所蕴含的投资机会进行剖析,为当前可能爆发的新一轮危机提供应对之策。 1982年拉美债务危机 危机爆发前: 经济高速发展,外债迅速膨胀 20世纪70年代,许多拉美国家为加速本国经济发展,制订了过于庞大的发展计划,但拉美国家普遍储蓄率偏低,为了维持较高的投资水平,只能举借外债保证资金供给。 以进行大规模石油开发的墨西哥为例,1978年至1981年墨西哥经济保持8%-9%的高增速。受益于美联储宽松货币政策,同期墨西哥的债务总额增长近20倍,从1970年代初期的50亿美元激增至1982年危机爆发前的876亿美元;债务规模的膨胀速度远超GDP增速,1982年墨西哥外债余额占GDP的比重高达63.8%。 同样大幅增加投资的巴西、阿根廷等国,外债占比也均由70年代的20%以下升至80年代的50%以上。 危机爆发: 美联储加息,大宗商品下行 1978年伊朗、伊斯兰革命爆发,引发第二次石油危机,危机加剧了西方国家的滞胀。时任美联储主席沃尔克为抑制通胀强硬加息,1979年至1982年持续采取紧缩货币政策,将联邦基金利率从11.2%提升至19%的历史新高,贷款利率也提升至21.5%。 而1981年开始,拉美国家1971-1972年发放的中长期贷款逐渐到期,短期债务比例上升,加重其短期偿债压力。在如此高利率且高外债杠杆率的情况下,借新还旧玩不转了。 另一方面,拉美国家的外汇收入以出口原材料为主,美国收紧货币政策、美元走强、叠加全球经济下行,大宗商品的价格因此下跌,这意味着拉美国家出口收入的减少和国际收支的恶化。经常项目的赤字,需要资本项目盈余来弥补。 雪上加霜的是,随着拉美国家经济状况逐步恶化,外资流入减缓甚至净流出,资本项目盈余也出现下降甚至赤字。 拉美债务危机随之爆发。1982 年8月12号,墨西哥宣布无力偿还外债,随后巴西、阿根廷、秘鲁、智利等国家也相继宣布推迟偿还外债。 危机前后各类资产的表现 美股 1981年6月16日至1982年8月12日,危机前一年,道琼斯工业指数下跌23.23%,主要由于美国经济再次进入衰退,美联储为抑制通胀而强硬加息。 1982年8月12日至1983年11月25日,危机后一年,道琼斯工业指数上涨64.36%。一是由于美联储持续降息,形成放水牛;二是拉美债务危机的持续发酵,使得国际资本大量从新兴市场国家撤出,转而流向美国,美股和美债都成为避险资产。 美元指数 受益于美国经济复苏及拉美危机带来的资金流入,美联储利率虽在1981年见顶,美元指数并未同步见顶。1982 年8月12号墨西哥宣布违约时美元指数点位为121,最终涨至1985年2月25日的164点,区间涨幅约35%。 10年期美债 拉美危机爆发时及爆发后对美债利率影响不大。 黄金 黄金价格在危机发生后,短期上涨了40%。当时美国通胀在高位,黄金具有保值属性,叠加拉美危机爆发后的资金避险需求,黄金上涨或有时代的特殊性。 新兴市场国家外汇 1982年之前墨西哥采用固定汇率制,1982年2月从0.026开始贬值,到1982年8月12日墨西哥宣布违约,汇率贬至0.0758,到1990年危机基本结束,汇率贬至2.94,贬值幅度超过90%。 1997年亚洲金融危机 危机爆发前: 雁形发展模式,外债高、期限短 二十世纪七八十年代,亚洲经济形成以日本为首的雁形发展模式。日本向技术密集型产业升级,其劳动密集型产业向韩国、中国及东南亚转移。雁阵模式方便亚洲各国快速复制产业链,依靠投资及出口带动居民就业和经济增长,创造了“亚洲奇迹”。 这些后发国家主要承接海外产业链,形成了以制造业为主导,“投资-扩产-出口”的经济发展模式,但也造成产业结构单一和外债高、期限短等问题。 以泰国为例,1996年之前,泰国的经济保持6%到13%的高增速。随着经济增长,宏观杠杆率在1996年达到400%。在资本开放早期,由于外国投资者不愿意提供长期贷款和本币出借,泰国融资来源多是短期外债。 一旦国际融资中断,银行将面临坏账风险,主权国家则将面临金融危机。危机爆发前,泰铢对美元实行固定汇率,美元升值后其币值也容易被高估。 危机爆发:始于泰国,危及全球 该模式中蕴含的内在矛盾和海外宏观环境突变,共同导致了亚洲金融危机。 1994年至1996年,美联储从4%加息到6%。随着日本地产泡沫破灭,1995年日本进入降息通道,美元对日元升值,盯住美元的汇率政策使得亚洲新兴国家的货币相对日元被动升值,削弱了东南亚国家的出口竞争力。 泰铢危机发生前,泰国的中短期外债高达790亿美元,而泰国的外汇储备只有300多亿美元。1997年6月泰铢遭到大量卖空攻击。泰国为了维持固定汇率,动用美元储备,大量购进泰铢。耗尽外汇储备后,当年7月,泰国宣布取消联系汇率,实行浮动汇率,泰铢一天之内下跌了20%左右,其后泰铢总共贬值了60%,亚洲金融危机爆发。 随后菲律宾、印尼、马来西亚、新加坡、韩国等亚洲国家外汇市场相继失守,也使得与之关系密切的日本经济陷入困境,亚洲金融风暴继续恶化。 1998年8月初,趁美国股市动荡、日元汇率持续下跌之际,国际炒家对香港发动进攻。香港特区政府予以回击,使国际炒家损失惨重。 国际炒家在香港失利的同时,在俄罗斯更遭惨败大伤元气,带动美欧国家股汇市的全面剧烈波动。亚洲金融风暴已经超出区域性范围,具有全球性的意义。1999年,金融危机结束。 危机中各类资产的表现 从金融危机传染的链条来看,金融危机受到影响的国家分为三类: 1、由于自身问题爆发危机的国家和地区; 2、受到传染并爆发金融危机的国家; 3、受到传染但未产生金融危机的国家。 由于自身问题爆发危机的国家和地区 这类国家和地区主要包括泰国、韩国、马来西亚、印尼、俄罗斯、中国香港,共性是经济结构自身存在问题,同时由于固定汇率或者联系汇率等原因,导致其股市下跌大大提前于金融危机的爆发,下跌过程长、深度大。 例如,泰国金融危机始于1997年7月2日,而股市下跌始于1996年1月,危机爆发时股市已跌去65%,危机开始后又跌了60%,中间有过两次大反弹,涨幅分别为40%和60%。 分行业来看,泰国大盘SET指数下跌85.35%,房地产(-98.19%)、证券(-96.48%)、银行业(-94.20%)、机械设备(-92.50%)、建筑材料(-89.17%)、石化(-88.15%)、信息通讯(-87.99%)等7个行业下跌幅度更甚于大盘,除了机械设备,其他6个行业在大盘反弹时,涨得也最快,对危机最为敏感。下跌幅度最小的则是旅游休闲(-20.14%),因为泰国的游客主要来自国外,而欧美国家受1997年危机影响甚微。 泰国股市的这种表现和泰国经济结构有关。泰国外债规模较大,集中于证券和房地产,银行呆账坏账规模巨大,因此首当其冲,跌幅均在90%以上;其次是建材、机械和石化等周期性行业;农业、旅游等消费品和公用事业跌幅较小。 在金融危机爆发后,泰国政府采取了扩张的财政货币政策,并实行了产业政策调整,对房地产、银行业进行了改革,并对其优势行业如汽车业进行了扶持。因此,在第一次大反弹时,房地产、证券业和银行业反弹幅度较大,均在350%以上;周期性行业及其优势行业也表现良好,反弹幅度均在100%以上。 受到传染并产生金融危机的国家 这类国家往往与首先爆发金融危机的国家经济有密切联系,但由于其本身经济不存在明显问题,因此股市下跌幅度相对较小、恢复较快、趋势与金融危机基本同步。 以日本为例,日元从1997年7月初开始迅速贬值,而日经指数则自1997年7月28日起下跌至1998年10月,总跌幅为37.4%;从底部上涨至2000年高点,涨幅62%。 股市各行业表现同样和日本经济结构有关。医药具有良好的防守属性,证券涨跌幅均最大。受影响较大的均是与危机国进出口相关的行业,如航空运输、钢铁、采矿、海运等。进出口状况好转后,相关行业也表现较好。在第一次大反弹中,其批发贸易业反弹幅度在500%以上,其证券业、支柱产业如信息通讯、电子设备和精密仪器业,反弹幅度也在100%。 有传染但未产生金融危机的国家 这类国家包括美国、欧盟等,它们本身经济不存在问题,地理上远离危机国,仅通过贸易和国际资本流动受到影响。因此,这些国家的股市下跌时间短、幅度小、恢复快,长周期基本不受影响;并且是在危机国的需求明显下降、货币明显贬值后才下跌。此外,受传染国之间也有再相互传染的情况。 例如,1997年7月危机在泰国爆发,美股并未受影响;10月初,亚洲金融危机全面爆发,纳斯达克下跌10% ~12%,开始震荡。1998 年7月,俄罗斯债务危机爆发,美股下跌,到10月初标普和道指累计跌20%,纳斯达克跌30%。同年9月29号、10月15号和11 月17号,美联储各降息25个基点,美股开始企稳回升,纳斯达克、道指和标普分别上涨55%、18%和28%。 当时的美国本身经济发展非常良性,高增长低通胀,加之产业转型、利率下行,美股走出了牛市行情。危机期间更多资金回流美国,助推了美股及美元指数上涨。 反观黄金指数,受强势美元影响,在此阶段避险作用有限。 对当下的启示 两轮危机爆发核心国的共同点 1、危机爆发前,这些国家均有一段经济快速增长期,同时外债规模也急剧扩大;均实行固定汇率,短期外债占外汇储备比例都很高。 2、外部环境变化导致这些国家经济增速持续放缓,美元走强,外资流入放缓。 3、四个危险的宏观指标信号:外债存量占GDP的比重超50%,外债占外汇储备比重超过100%,GDP增速下行,资本持续净流出,同时出现四大信号的国家较大概率爆发危机。 假如爆发危机的三大投资机会 2021年1月至今,美元指数跟随美联储利率波动,累计涨幅22%,或将成为危机的诱因。 目前阿根廷和斯里兰卡的外债存量占GDP比重超过50%,短期外债占外汇储备比重超100%,斯里兰卡已经爆发经济危机。阿根廷实行浮动汇率,通过汇率贬值延缓了危机发生,同期人民的生活水平下降。南非的情况稍好,外债存量占GDP的比重为51% ,短期外债占总储备的50%。 假如新兴市场发生危机,美联储政策迟迟不转向,根据过往对过往两轮危机的复盘,首选的投资品种为美元。危机发酵期间,美联储利率或下行,但只是干扰,不改其趋势。 第二个好的选择是美股。如果危机发生地远离美国,供应链跟美国没有太大关系,危机对美股基本没影响。如果美股因为投资者恐慌出现下跌,每一次的下跌都是一个较好的买入机会。美股中受影响最大的是银行业,尤其是危机地相关的银行。其二是高估值、涨幅比较大的股票。 第三好的投资选择是做空危机国股市,尤其是危机核心国,优先做空银行、证券和地产,其次是大盘指数。如果这些国家顺利渡过危机,灾后重建中,可做多银行、证券、地产及最具竞争力的产业。 本文作者 黄松杰 中欧瑞博合伙人 联席投资总监 ● 往期推荐

- 稀缺!上半年、近五年、近十年收益同时上榜1

长期优秀业绩背后有四大核心支柱。

- 稀缺!上半年、近五年、近十年收益同时上榜1

- 张军对话辜朝明:日本资产负债表衰退对中国的

两人都认为中国需要让财政政策更加积极有力。

- 张军对话辜朝明:日本资产负债表衰退对中国的

- 如何看美国银行危机?中欧瑞博吴伟志:高潮或

这个阶段止损离场就是典型的低谷转身而去。

- 如何看美国银行危机?中欧瑞博吴伟志:高潮或

- "资本市场只有一个信仰永远正确!"中欧瑞博

上世纪70年代末,在广东英红镇的街头,一位父亲每天骑自行车出去办业务时,喜欢载着五六岁的儿子一同前往

- "资本市场只有一个信仰永远正确!"中欧瑞博

关注公众号

关注公众号 微信服务号

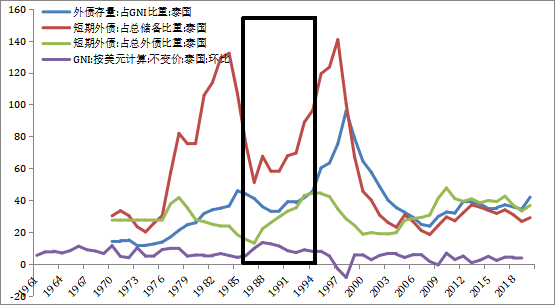

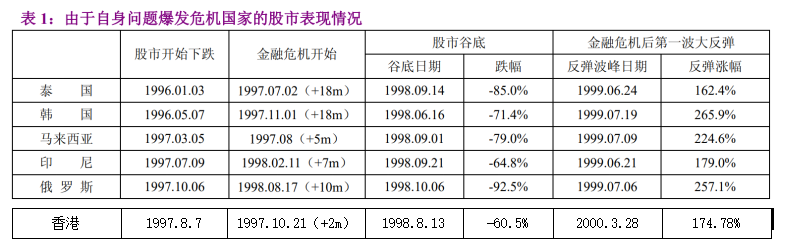

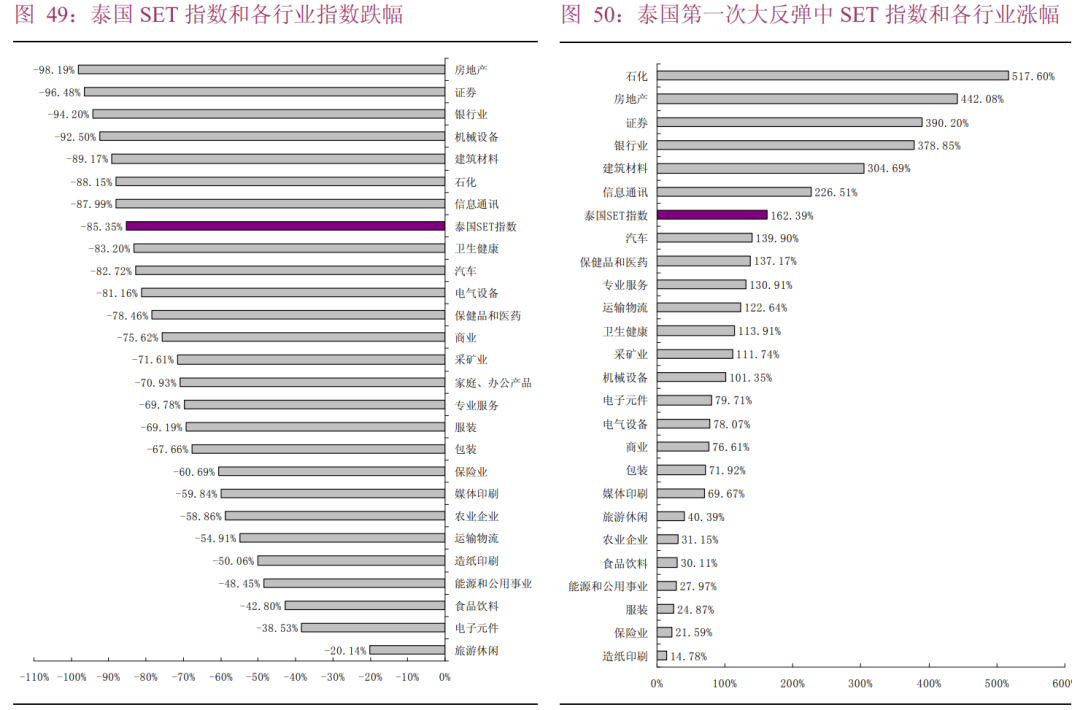

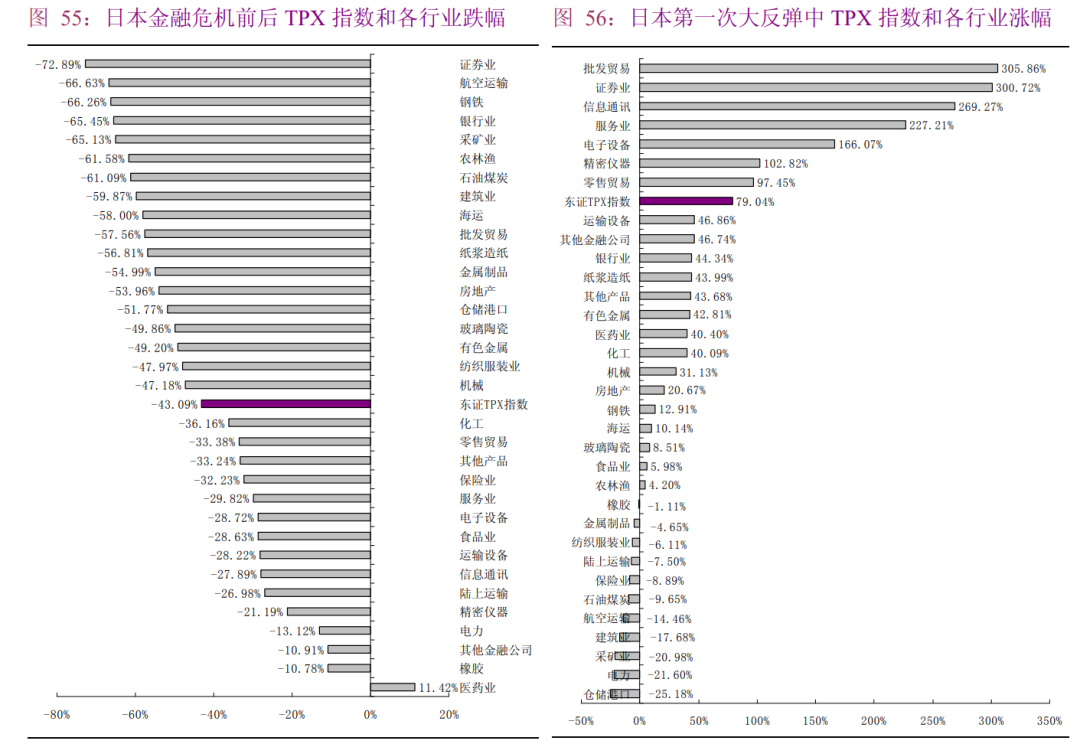

微信服务号