全文字数 | 2463字

阅读时长 | 10分钟

9月份的A股市场依然处于弱势当中,全月沪深300指数下跌了2.01%。海外股市方面,美债收益率创出2007年以来的新高,10月4日,10年期美债收益率收于4.73%,30年期美债收益率一度突破5%。美国股市9月份也出现了较为明显的调整态势,纳指和道指9月份分别出现了5.81%和3.5%的下跌。

在美元持续加息,全球资金回流美国的阶段,各种资产的价格压力或许会逐渐开始凸显出来了。海外资本市场似乎也有一种山雨欲来的味道,不少国内投资者担忧,是否会对中国经济和资本市场带来进一步的冲击?本期的伟志思考,我们就相关的问题来进行讨论。

美国的通胀可能

比多数人预想的更加顽强

虽然我们并非宏观研究和全球研究的专家,但是因为美联储的货币政策,对全球的资本市场的影响向来是不容忽视的,因此,我们对美国的通胀情况和利率的走向,也保持着紧密的关注。这一轮美国和发达国家的通胀起来的原因是多方面的。

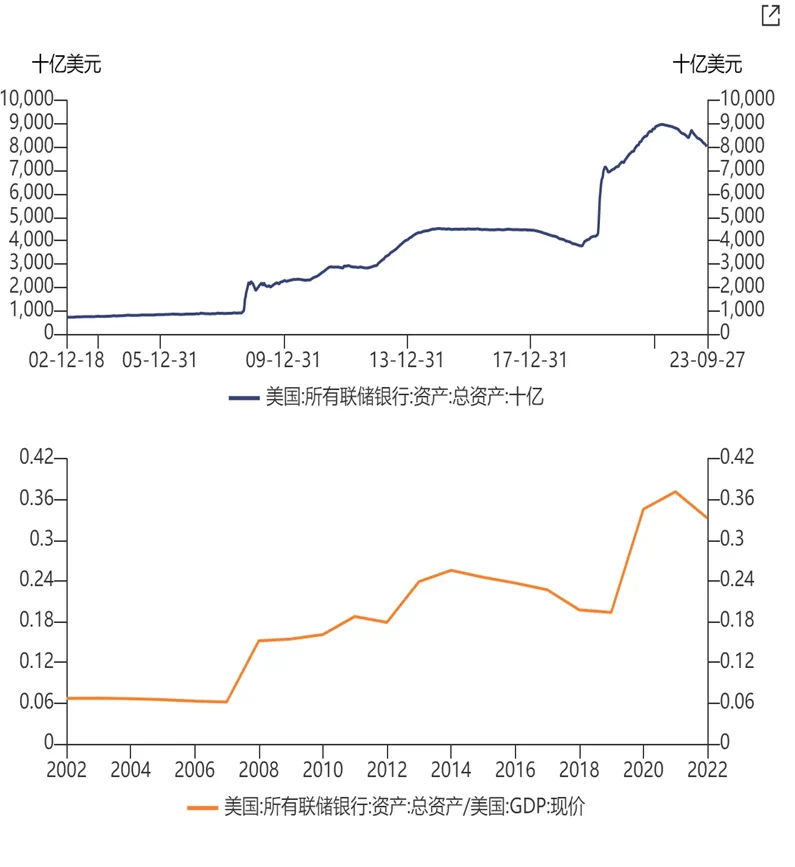

首先从长期的角度来看,通胀始终是一种货币现象。长期的低利率和联储持续的扩表放水,以及疫情发生后及为了去中国化,无节制的财政宽松,这些是美国通胀的主要内因。2008年美国次贷泡沫破灭后,为了拯救美国经济,伯南克进行了伟大的试验,在将利率降为接近零的水平依然效力不足的情况下,启动了数轮量化宽松美联储扩表活动。美联储的资产规模从2007年底的0.894万亿到2013年扩大到4万亿元,在耶伦担任联储主席的2014-2018期间,联储开始了缓慢的缩表动作。但是2020年,为了应对新冠疫情的冲击,美联储中止了缩表的进程,转向了新一轮的扩表,到2021年底,扩表到8.95万亿美元。美联储的扩表,相当于向全市场注入了天量的高能货币。

正如联储在经济下行压力巨大时,开出的是降息+扩表的药方,解决了经济下行和就业不足的问题。在当下通胀高企和经济过热的情况下,开出的是加息+缩表,此药方历史上也用过,是对症没问题的,问题在于可能药效发挥出来时,一些副作用还是会导致投资人和经济体的短期痛苦。

导致通胀加剧还有一些货币超发之外的其他因素,包括:对中国商品征收高关税企图去中国化;上游资源行业长期资本开支不足导致供给弹性很小,去中国化再建一套中国外的产能,又对上游资源的需求增加了额外的需求,资源价格高企导致通胀加重。

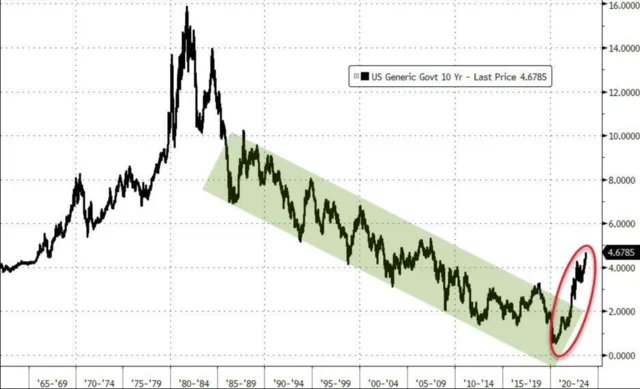

上图最近大家可能比较熟悉,美国的利率自1982年见顶之后,过去40年间,整体呈现趋势性下行的态势。其实,这40年恰好是中国改革开放,融入全球产业链,中国制造为全世界提供质优价廉商品,帮助发达国家压低通胀的时期。2018年特朗普上台后,为了实现去中国化大幅提高中国商品的关税,客观上让美国的消费者支付更高的成本。控制通胀与去中国化,现阶段这是一个不可能两全的课题。眼下,前者无疑是美国当局施政的第一目标,或许这有可能成为缓和两国贸易关系的一个契机。最近美国汽车工会组织罢工,要求大幅度加薪应对通胀,如果成功加薪,可能会导致物价-薪资螺旋式上升。从美国长期利率区间来看,极低利率也是2008年之后近些年才见到的现象,将低利率视为理所当然,恐怕也不太合适。美国的国债总规模最新已经超过32万亿美元,如果不尽快降低通胀,利率长期高企对于美国财政来说,将是一个难以承受的负担。因此,尽全力让通胀降下来,无疑是最优选项。

上游资源原油与煤炭,自2015年之后,资源的价格较长时期景气低迷,加之全社会对碳中和的预期,因此资源领域的资本开支长期处于低位,而需求的增长还是非常平稳增长的。近两年,虽然能源企业的盈利明显改观,多数企业选择高分红与回购股票来回馈股东,而非增加资本开支、增加产能与供给,这些对缓解通胀不利。加之欧佩克+与俄罗斯的沟通畅顺,合作密切,减产挺价的共识比过往更容易达成,因此能源价格的韧性也是很强。此外,俄乌战争爆发后,为制裁俄罗斯,对于供给侧存在一定的影响。同时给予乌克兰的经济和军事援助,也一定程度加大了通胀的压力。

另一方面,为了支持高端制造业回流美国,美国采取了对于芯片行业和新能源行业大力度的补贴政策,也推升了经济与通胀的热度…

中美两国的经济周期和资本市场

所处的位置完全是反向的

如果说当下困扰美国最大的问题是总需求过旺,经济和通货膨胀热度过高,需要加息+缩表来应对,在给经济和总需求降温的过程中,资本市场降温是一个中间目标。如果资本市场依然保持强势,财富效应显著,那对于总需求的降温来说,是不利的。中国当下面临的问题是总需求不足,因此药方应该是降息+扩表,还需要辅之以积极的财政政策,才能够及时提升总需求。当然,提振资本市场的信心与财富效应,也将是一个绕不过去的中间目标。

中美经济和股市周期,完全处于反向的情况,在此前历史上是很少见的。在此前海外大放水的时候,我们主动刺破了地产泡沫、清理了金融体系内的大量影子银行、收紧了地方政府的投融资,主动让经济的运行速度降了下来,这些先手棋应该说主动下比被动应对更好一些。现在的问题是经过这些大手术和三年防疫之后,经济体和不少行业企业失血比较严重,需要快速补血,给企业和经济体增加能量。从最近决策层表态来看,方向已经很明确了,但药剂量还稍显不足,或许需要更加勇敢的加大一些剂量。看看2008年之后,美联储的决心与力度,那是相当坚决的。

近期投资策略

A股市场已经处于底部区间,相信已经是不少投资者的共识,但究竟何时以何种方式展开行情,可能多数人比较纠结的是这个问题。当然,还有一些投资人希望能够更加精确一些,待市场已经确认上行趋势的初期再介入,这些心态都是很可以理解的。因为不同的投资风格和不同资金体量的投资者,操作方式会有很大差异的。但有一点需要提醒自己的,我们要检视一下,我们当下计划采取的方法和策略,历史上是否有过成功满意的记录?如果过往我们长期用这个方法,效果很不错,那坚持过去的有效方法当然是明智的。如果过往这套方法效果总不好,我们就要冷静复一下盘,看看问题出在哪里?忘记了是哪一位投资高人说过这样的话:“我们不可能用过去亏钱的方法把亏掉的钱赚回来。”

投资策略上与上期没有大的调整,耐心在底部区间布局优秀公司。给政策药效一点时间,给“庄稼”充分的时间去生长,不去揠苗助长,静待春暖花开。

吴伟志

2023年10月7日

★ 伟志思考 | 2023 往期回顾 ★

风险提示

本报告所载信息和资料来源于公开渠道,本公司对其真实性、准确性、充足性、完整性及其使用的适当性等不作任何担保。在任何情况下,本报告中的信息、观点等均不构成对任何人的投资建议,也不作为任何法律文件。本公司不对任何人因使用本报告中的任何内容所引致的任何损失负任何责任。

- 伟志思考:2026年展望--感恩时代拥抱牛

相信2026年中国资产的慢牛依然是百花齐放的。

- 伟志思考:2026年展望--感恩时代拥抱牛

- 伟志思考:主观选股型基金2026年能否迎来

牛市过程中,切忌拔苗助长!欲速则不达!

- 伟志思考:主观选股型基金2026年能否迎来

- 伟志思考:中美领导人的釜山会晤具有历史性意

对于优质的权益类资产,淡化市场杂音扰动,静待庄稼成熟。

- 伟志思考:中美领导人的釜山会晤具有历史性意

- 伟志思考:这个小长假为何成了真正的“黄金”

耐心等待庄稼成熟,在秋天未到时,太早退出市场并非上策。

- 伟志思考:这个小长假为何成了真正的“黄金”

关注公众号

关注公众号 微信服务号

微信服务号